プライベート・デット

| 英語: | Private Debt |

|---|---|

| 分類: | ファンド |

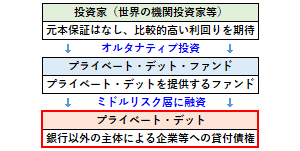

プライベート・デット(Private Debt)は、ファンド等の銀行以外の主体による企業等への貸付債権のことをいいます。

相対的に信用力が低い企業等に対して、投資家から集めた資金をローンの形で貸し出すもので、またプライベート・デットを提供するファンドを「プライベート・デット・ファンド(融資ファンド)」と言います。

ここでは、プライベート・デットの概要について、簡単にまとめてみました。

目次:コンテンツ構成

プライベート・デットの仕組み

プライベート・デットは、元本を保証しない投資資金を使うため、将来の成長が見込めるミドルリスク層に対して、回収不能のリスクを過度に恐れずに資金供給することが可能となっており、現在、資本市場で資金調達が困難な中小企業等が主なターゲットになっています。

また、中小企業等を主な対象とした、劣後ローンを除いた金融機関以外の融資を「ダイレクトレンディング」と言い、それが専門のプライベート・デット・ファンドを「ダイレクトレンディング・ファンド」と言います。

プライベート・デットの役割

銀行等の金融機関は、元本保証している預金を貸出(融資)で運用するため、回収不能のリスクを重視せざるをえなく、特に不良債権と正常債権の狭間に当たる「要注意先」に分類した企業等に対して、融資要請に応じられなかったり、追加融資を制限したりすることも少なくありません。

このような状況に対して、プライベート・デットは、保守的でリスクを取って貸せない金融機関に代わって資金を供給することで、融資先企業が短期間で成長軌道に戻れるように支援します。

プライベート・デット・ファンドの特色

プライベート・デット・ファンドは、投資先の経営権を取得し、投資元本の数倍のリターンを目指すプライベート・エクイティ・ファンドとは異なり、あくまでも貸し手の立場から企業等の業績をきめ細かくモニタリングし、担保の徴求やコベナンツ条項などによる牽制機能に基づくデットガバナンスによる安定した元本回収と融資金利の獲得を目的としています。

また、実際の支援にあたっては、リスクを考慮した分、融資金利は金融機関よりも高く、融資期間は1年以内と短いことが多いです。

プライベート・デット市場の動向

2008年の世界金融危機以降、欧米を中心にプライベート・デット市場は急拡大し、比較的高いリータン(利回り)を提供するプライベート・デットは、世界の機関投資家にとって、魅力的な資産クラス(オルタナティブ投資の一つ)として注目を集めています。

現在、プライベート・デット市場へ投入される機関投資家の資金の多くはダイレクトレンディング・ファンドが占めていますが、その他にも、不動産やインフラ、エネルギーなど専門的な分野を投資対象にしたファンドもあり、機関投資家は多様なプライベート・デット投資を行うことができます。

※日本は、世界金融危機の際に、欧米ほど金融機関が傷つかず、未だに「オーバーバンキング」と言われる状況にあり、また中小企業に融資する金融機関も多いため、プライベート・デット市場は未成熟である。