アメリカ国債(米国債)

| 読み方: | あめりかこくさい(べいこくさい) |

|---|---|

| 英語: | United States Treasury security |

| 分類: | 米国債 |

アメリカ国債(米国債)は、「アメリカ合衆国財務省証券(米国財務省証券)」とも呼ばれ、アメリカ合衆国政府(米国財務省)が発行する国債をいいます。

米国の財政資金の不足等を補うために発行されるもので、現在、米国に対する信頼と信用のもと世界最大の売買量と発行残高を誇っており、その信用度と流動性の高さは、為替リスクを考慮しても、なお世界の投資家にとって魅力あるものとなっています。また、他国のドル建ての外貨準備の運用先としても広く利用されています。

ここでは、世界的な投資対象である「アメリカ国債(米国債)」について、簡単にまとめてみました。

目次:コンテンツ構成

アメリカ国債(米国債)の概要

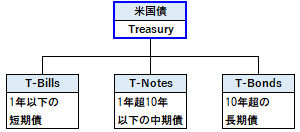

米国財務省は、1年以下の償還期限のものを全て割引証券(割引債)として、1年超(2年以上)の償還期限のものを全て利付証券(利付債)として発行しており、その名称については、1年以下の短期債を「Bills(ビル)」、1年超10年以下の中期債を「Notes(ノート)」、10年超の長期債を「Bonds(ボンド)」と呼んでいます。

また、「Bills」「Notes」「Bonds」が償還前に市場で自由に売買可能な無記名式なのに対して、登録された人しか払戻し不可の記名式の「U.S. Savings Bonds」というものもあります。

さらに、上記の他にも、元本とクーポンが物価指数上昇率に連動する「インフレ連動債(TIPS:Treasury of Inflation Protected Securities)」や、利付債の元本部分と利札部分を分離し、元本部分をその利付債の償還期日が満期の割引債に、利札をそのクーポンの支払期日が満期の割引債として販売する「ストリップス債(STRIPS:Separate Trading of Registered Interest and Principal of Securities)」などもあります。

アメリカ国債(米国債)の基本的な種類

アメリカ国債(米国債)は、償還期間や利払方法によって、以下のように分類されます。

償還期間による分類

・T-Bills(米国財務省短期証券):数日~52週間の割引債

・T-Notes(米国財務省中期証券):2・3・5・7・10年物の利付債

・T-Bonds(米国財務省長期証券):30年物の利付債

利払方法による分類

・割引国債:償還は1年以内、利払いなしの割引発行

・利付国債:償還は1年超(2年以上)、年2回の利払い

アメリカ国債(米国債)の主な特長

世界の国債の中で、アメリカ国債(米国債)には、以下のような特長があります。

・アメリカ合衆国政府が元利の支払いを保証

・その価格や利回りの動向は、世界の金融市場の指標

・高い信用力と高い流動性、売買高と発行残高は世界最大

・海外投資家や外国政府などのドル資金の有力な運用先

・紛争や危機などの際に「質への逃避」の資金の移動先

・帳簿への記載によって所有者を証明し、券面の発行を省略する「帳簿記載方式(Book entry form)」で発行

・国債先物などデリバティブ市場も整備