公募増資

| 読み方: | こうぼぞうし |

|---|---|

| 分類: | ファイナンス |

公募増資は、企業が新株発行にあたって、特定の投資家(既存株主・取引先・取引銀行等)ではなく、広く一般投資家を対象に株主を募集し、新株の割当を受ける権利を与えて行う増資をいいます。

有償増資の一つで、企業が持続的な成長のために、新規事業や設備投資などの資金を広く一般投資家から集めることが目的であり、また同時に株主層の拡大や株式流通量の増加といったメリットもあります。

ここでは、公募増資の概要について、簡単にまとめてみました。

目次:コンテンツ構成

公募増資の仕組みについて

公募増資は、株主割当増資や第三者割当増資と共に、新株発行により資金調達を行う「有償増資」の一つで、企業が新株を発行し、不特定多数の幅広い投資家(50名以上の一般投資家)から出資を仰ぐ形態をいいます。

一方で、公募増資に対して、特定少数の投資家(50名未満)、または50名以上の者でも相手方が適格機関投資家(プロ)の場合は「私募増資」と言います。

|公募とは?

有価証券の募集は、大きく分けて「公募」と「私募」の二つの形態があり、公募とは、不特定かつ多数(50名以上)の一般投資家から有価証券の募集をすることをいいます。

|増資とは?

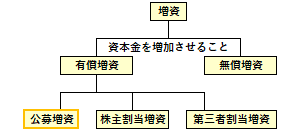

増資とは、株式会社が資本金を増加させることをいい、新たに株式(新株)を発行して株主から代金の払い込みを受ける「有償増資」と、払い込みを受けない「無償増資」の二つがあります。

|公募・売出(PO)とは?

POとは、「Public(公開の) Offering(売り物):パブリック・オファリング」の略で、既上場企業が新たに発行する株式(公募株式)や、既に発行されている株式(売出株式)を、不特定多数の投資家に取得させる(応募・売出す)ことをいい、通常、「PO=公募+売出し」を意味します。

※公募増資の場合、証券会社のサイトなどでは、「公募増資・売出(PO)」と表記されたりする。

公募増資の実施について

公募増資では、時価発行での実施が一般的ですが、通常、株価の変動特性を考慮して、発行価格(払込金額)は時価よりも若干低い水準で決定されます。また、発行価格が決定すると、引受証券会社には、増資を確実に成立させるために、株価が発行価格を下回らないよう、安定操作取引を行うことが認められています。

一般に株式相場が上昇トレンドの時に行われる上場企業の公募増資では、株式の量が増えることによる需給悪化懸念(株式の希薄化)はあまりクローズアップされませんが、一方で取引量が少なく株式相場が低調な時に行われる公募増資では、株式の希薄化がクローズアップされて株価が大きく下落してしまうこともあります。

◎時価より特に有利な価格で発行する場合には、既存株主の利益の保護のため、株主総会でその理由を開示して、特別決議を経なければならない。

◎払込金額の決定方法には、投資家の需要状況を把握することにより、市場動向に即して払込金額を決定できる「ブックビルディング方式」がよく用いられる。

◎ブックビルディング期間に需要が多かった場合、主幹事証券会社が売出人となって行う、オーバーアロットメントによる売出しが行われることもある。