通貨スワップ

| 読み方: | つうかすわっぷ |

|---|---|

| 英語: | Currency Swap |

| 分類: | スワップ |

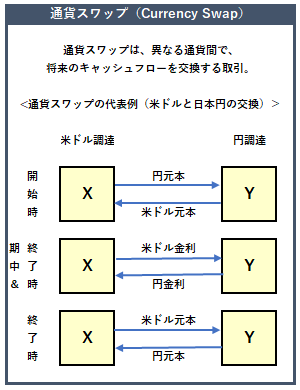

通貨スワップは、「カレンシースワップ」とも呼ばれ、二当事者が異種通貨間で金銭債権債務の元利相当額に係る将来のキャッシュフローを交換する取引をいいます。これは、異種通貨間での将来の金利と元本を交換する取引で、他のデリバティブ取引と違い、スタート日とエンド日に元本を交換するのが大きな特色となっています。

目次:コンテンツ構成

通貨スワップの概要

通貨スワップは、異なる通貨間で、将来のキャッシュフロー(金利と元本)を交換する取引をいいます。

本取引では、元本が交換されることから、金利スワップで使われる「想定元本(Notional Principal Amount)」という言葉は使わず、単に「元本(Principal Amount)」という言葉が使われます。また、金利交換においては、異なる通貨の変動金利同士の交換がスタンダードになっています。

一般に日本での活用手法(スキーム)としては、例えば、企業が米ドル建て社債を発行し、利息の支払と元本の償還について通貨スワップ契約を締結することによって、将来の支払額を円貨ベースで確定させることができます。

通貨スワップの歴史

世界の金融史において、1981年8月にIBMと世界銀行の間で、ソロモン・ブラザーズのアレンジにより、米ドルとスイスフランを使って約定された通貨スワップが、公表ベースでの世界最初の取引と言われています。

当時、IBMは、スイスフラン建ての社債を起債していて、スイスフランが米ドルに対して下落していたため、米ドル建てに変えたいというニーズがあり、一方で世界銀行は、低金利のスイスフランで多額の資金を調達したいものの、スイスフランの取引量はさほど大きくなく、多額の調達は金利を引き上げてしまう恐れがありました。

そういった中、IBMと世界銀行のニーズがうまく合致して、異種通貨間での元本と金利の交換が画期的に成立し、この取引(通貨スワップ)により、お互いが資金調達コストの低減を実現しました。

通貨スワップと通貨スワップ協定の違い

通貨スワップと似たような用語に「通貨スワップ協定」がありますが、全くの別物(異なった仕組み)です。

通貨スワップ協定は、各国の中央銀行が互いに協定を結び、自国の通貨危機の際に自国通貨の預入と引き換えに、予め定めた一定のレートで協定相手国の通貨を融通してもらえることを定めたもので、デリバティブの通貨スワップとは異なる概念となっています。

通貨スワップと為替スワップの違い

通貨スワップと似たような用語に「為替スワップ」がありますが、全くの別物(異なった仕組み)です。

為替スワップは、外国為替で行われるスワップ取引で、直物と先物の2つの売買を同時に組み合わせたり、また異なった期日の先物同士の売買を同時に組み合わせたりした取引となっており、異なる通貨間で将来のキャッシュフローを交換する「通貨スワップ」とは異なる概念となっています。