アセット・スワップ

| 英語: | Asset Swap |

|---|---|

| 分類: | スワップ |

アセット・スワップ(Asset Swap)は、リスクヘッジを目的に、保有する債券等のアセット(資産)から得られるキャッシュフローを変更するために利用される「金利スワップ」や「通貨スワップ」などのスワップ取引をいいます。

通常、金利スワップや通貨スワップなどは、債務者側が行うスワップ取引を指すことが多いですが、このアセット・スワップは、債権者側が行うスワップ取引(アセットのキャッシュフローを別のキャッシュフローに変換するスワップ)であると言えます。

目次:コンテンツ構成

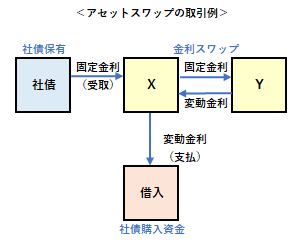

アセット・スワップの取引例

例えば、アセット・スワップの取引例として、保有する社債の金利変動リスクを回避するために、社債から受け取る利息(固定)をスワップ取引(金利スワップ)の固定金利の支払いに充当し、その代わりに「変動金利(TIBOR)+α」を受け取るといった取引があります。

この場合、社債の購入資金を短期借入の「変動金利(TIBOR)+β」で調達した場合、本契約を締結することで、金利変動リスク(債券価格の変動リスク)を回避できると共に、社債の利回り(固定金利)とスワップの固定金利の差などのスプレッドを継続的に確保できます。

アセット・スワップの視点と注意

上記の取引例において、変動金利のTIBORを無リスク金利とみなした場合、継続的に確保できるスプレッドは社債のクレジットスプレッドと考えることができるため、アセット・スワップは時としてクレジットデリバティブと対比されることがあります。

なお、アセット・スワップを締結しても、社債の発行体の信用リスクは残っているため、発行体がデフォルト等を起こした場合には、スワップ契約が残ることに注意が必要です。