ROIC(投下資本利益率)

| 読み方: | あーるおーあいしー(とうかしほんりえきりつ) |

|---|---|

| 英語: | Return on Invested Capital |

| 分類: | 財務分析 |

ROICは、"Return on Invested Capital"の略で、「投下資本利益率」とも呼ばれ、企業が事業に投じた資本に対して、どれくらいの利益を生み出したかを示す財務指標をいいます。

資本効率を評価する「KPI(Key Performance Indicator)」の一つで、経営面において、有効に活用することにより、自己資本利益率(ROE)と貸借対照表(B/S)を同時に改善する効果が期待できます。

目次:コンテンツ構成

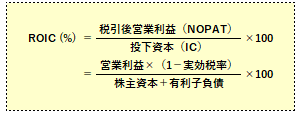

ROICの概念と算出式

ROIC(投下資本利益率)は、企業が事業に投じた資金を使って、どれだけ効率的に利益を生み出したかを示す指標で、「税引後営業利益(NOPAT)」または「みなし税引後営業利益(NOPLAT)」を「投下資本(IC)」で割って求められます。

・税引後営業利益(NOPAT:Net Operating Profit Taxe)

・みなし税引後営業利益(NOPLAT:Net Operating Profit Less Adjusted Taxes)

・投下資本(IC:Invested Capital)

なお、ROICは、「ROI(投資利益率)」と同様の概念ですが、ROIの方は、個別投資案件に利用されることが多いです。

ROICの投下資本の算出方法

ROIC(投下資本利益率)の分母である投下資本の算出方法は、(1) 資金調達サイドに着目して「有利子負債(Debt)と株主資本(Equity)の合計額」とする方法と、(2) 資金運用サイドに着目して「運転資本と固定資産の合計額」とする方法の二つがあります。

(1) 資金調達サイドに着目

投下資本=有利子負債+株主資本

(2) 資金運用サイドに着目

投下資本=運転資本+固定資産=売上債権+棚卸資産+固定資産-仕入債務

ROICの改善(数値の引き上げ)

ROIC(投下資本利益率)は、「税引後営業利益/投下資本」で算出されるため、「ROIC=(税引後営業利益÷売上高)×(売上高÷投下資本)=税引後営業利益率×投下資本回転率」と展開することができます。

これより、簡略的に考えた場合、ROICを引き上げるには、片方を一定とすれば、(1) 投下資本回転率を変化させずに税引後営業利益率を高める、(2) 税引後営業利益率を変化させずに投下資本回転率を上昇させる、といった二つの対応策があります。

ROICとROAとROEの違い

ROIC(投下資本利益率)は、「税引後営業利益/投下資本」で算出され、企業が純粋に事業活動に投じた資金を使って、どれだけ効率的に利益を上げているかを示すもので、財務分析においては、株式や企業価値の「収益力(稼ぐ力)」の評価を行う上で有効な指標とされています。

ROA(総資産利益率)との比較

企業の効率性を測る指標には、「ROA(=純利益/総資産)」もあるが、通常、総資産は売掛金など利益を生み出すための資産とはいえないものも含むため、その影響を取り除いた「ROIC」の方が、本業での効率性をより正確に把握できると言われている。

ROE(自己資本利益率)との比較

企業の収益力を測る指標には、「ROE(=純利益/株主資本)」もあるが、通常、ROEは利益を向上させなくても、財務戦略の変更(自社株買いや増配などで自己資本を減らしたりすること)で数値を引き上げることができるので、企業の本当の収益力を判断するには、ROICの方が適していると言われている。

ROICの活用メリット

ROIC(投下資本利益率)は、日本では、まだ導入していない企業も多いですが、実際の経営において、以下のようなメリットがあります。

◎ROICには、財務レバレッジの要素が含まれておらず、レバレッジの調整はROICに影響を与えないため、ROICは純粋に稼ぐ力を評価することができるKPIである。

◎ROICは、WACC(Weighted Average Cost of Capital:加重平均資本コスト)と比較することにより評価される指標であり、ROEと同様、資本市場を意識したKPIである。

◎ROICを重視した経営にシフトすることにより、ROEとB/Sの改善を同時に進めることが可能である(経営トップの主導が必要)。

◎企業の事業部門の評価指標にROICを採用することで、各事業部門における投資効率やB/Sに対する認識が高まり、低収益資産の処分や不採算商品からの撤退などの推進が期待できる。